Việc áp dụng mức giới hạn chi phí lãi vay được trừ khi tính thuế thu nhập doanh nghiệp khi bị xác định có mối “quan hệ liên kết” trong trường hợp vay vốn theo Nghị định 132 đang bị các doanh nghiệp kêu ca…

Việc áp dụng mức giới hạn chi phí lãi vay được trừ khi tính thuế thu nhập doanh nghiệp khi bị xác định có mối “quan hệ liên kết” trong trường hợp vay vốn theo Nghị định 132 đang bị các doanh nghiệp kêu ca.

Cụ thể, Điểm d, Khoản 2, Điều 5, Nghị định số 132/2020/NĐ-CP ngày 05/11/2020 về quản lý thuế đối với doanh nghiệp có giao dịch liên kết có quy định: “Một doanh nghiệp bảo lãnh hoặc cho một doanh nghiệp khác vay vốn dưới bất kỳ hình thức nào (bao gồm cả các khoản vay từ bên thứ ba được đảm bảo từ nguồn tài chính của bên liên kết và các giao dịch tài chính có bản chất tương tự) với điều kiện khoản vốn vay ít nhất bằng 25% vốn góp của chủ sở hữu của doanh nghiệp đi vay và chiếm trên 50% tổng giá trị các khoản nợ trung và dài hạn của doanh nghiệp đi vay” thì được xem là các Bên có mối liên hệ liên kết.

XUNG ĐỘT LỢI ÍCH TỪ HAI CHỈ SỐ 25% VÀ 30%

Tiếp đó, tại Khoản 3, Điều 16, Nghị định trên cũng đưa ra “chế tài” đối với doanh nghiệp bị xác định là “quan hệ liên kết” về “Tổng chi phí lãi vay được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp”, cụ thể:

Một, tổng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ của người nộp thuế được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp không vượt quá 30% của tổng lợi nhuận thuần từ hoạt động kinh doanh trong kỳ cộng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ cộng chi phí khấu hao phát sinh trong kỳ của người nộp thuế (Điểm a, Khoản 3, Điều 16, Nghị định số 132/NĐ-CP tạm gọi là chi phí lãi vay tính thuế – NV).

Hai, chi phí lãi vay không được trừ theo quy định tại điểm a khoản này được chuyển sang kỳ tính thuế tiếp theo khi xác định tổng chi phí lãi vay được trừ trong trường hợp tổng chi phí lãi vay phát sinh được trừ của kỳ tính thuế tiếp theo thấp hơn mức quy định tại điểm a khoản này. Thời gian chuyển chi phí lãi vay tính liên tục không quá 5 năm kể từ năm tiếp sau năm phát sinh chi phí lãi vay không được trừ (Điểm b, Khoản 3, Điều 16, Nghị định số 132/2020/NĐ-CP).

Hiểu một cách nôm na, doanh nghiệp chỉ cần vay mượn cùng một đối tượng là ngân hàng hoặc một bên nào khác vượt quá 25% vốn chủ sở hữu và trên 50% nợ vay trung dài hạn thì sẽ bị coi là có “quan hệ liên kết” với ngân hàng hoặc bên đó.

Khi đó, chi phí lãi vay tính thuế sẽ bị khống chế không vượt quá 30% của tổng lợi nhuận thuần cộng chi phí lãi vay và chi phí khấu hao như mô tả chi tiết ở phần sau.

NHÀ TƯ VẤN NÓI GÌ?

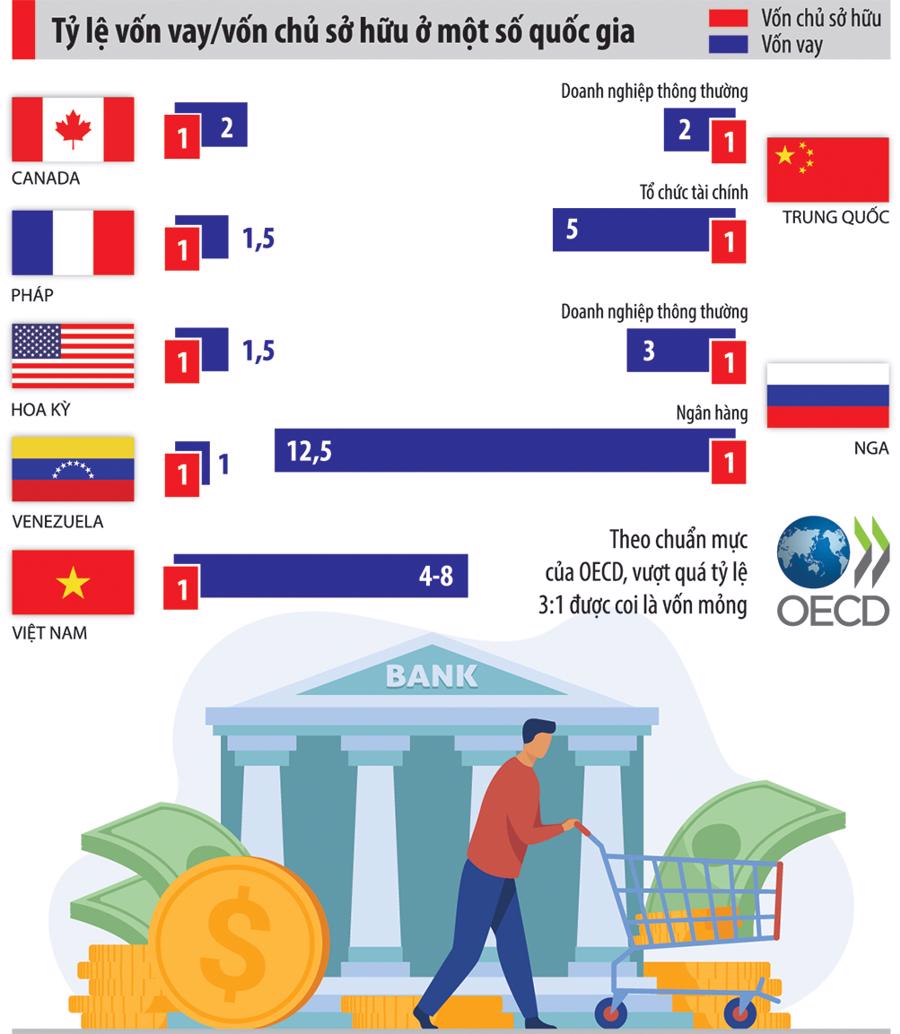

Theo các chuyên gia, việc quy định như vậy là nhằm khắc phục (i) tình trạng vốn mỏng (vốn mình ít, đi vay thì nhiều), sử dụng đòn bẩy tài chính lớn mà theo như khuyến cáo của nước ngoài đối với doanh nghiệp Việt Nam là lên tới 7 – 8 lần vốn chủ sở hữu, gây rủi ro hệ thống tài chính; (ii) với công ty FDI còn là cách để chuyển lợi nhuận về nước từ việc trả chi phí lãi vay lớn và giảm thuế thu nhập doanh nghiệp tại Việt Nam; (iii) các doanh nghiệp trong nước tìm cách đẩy cao chi phí khi tính thu nhập chịu thuế thu nhập doanh nghiệp.

Giám đốc Viện Kế toán quản trị công chứng Australia (CMA) Thực tế hiện nay nhiều doanh nghiệp hoạt động vốn chủ sở hữu rất thấp, chủ yếu là dựa trên vốn vay vì chi phí lãi vay được trừ cho mục đích thuế còn vốn chủ sở hữu không có chi phí trừ vào thuế. Thực tế vốn mỏng là do doanh nghiệp cố tình chứ không phải do chỉ sử dụng vốn vay. Ví dụ như các doanh nghiệp FDI để vốn thấp, khi phá sản thì theo Luật Phá sản, các đối tác sẽ phải xếp hàng để được thanh toán. Khi đó, vốn chủ sở hữu của doanh nghiệp thấp sẽ không có đủ để thanh toán. Nghị định 132 đã nâng mức khống chế lên 30% và cho phép bù trừ giữa lãi đi vay và lãi cho vay để loại bỏ ảnh hưởng của các hoạt động như tập đoàn có năng lực, quy mô lớn đi vay và cấp vốn vay cho công ty con vì thực tế nhiều công ty mẹ cấp vốn chủ cho công ty con và chuyển thành vốn vay… Nghị định này góp phần hạn chế bớt những doanh nghiệp đi vay tỷ lệ lớn nhưng đầu tư vào dự án rủi ro và từ đó nâng cao trách nhiệm của doanh nghiệp khi đi vay. |

Trao đổi với phóng viên VnEconomy – Tạp chí Kinh tế Việt Nam, ông Phạm Quốc Việt, – Giám đốc Công ty TNHH MACT Việt Nam (Hà Nội), hoạt động trong lĩnh vực “tư vấn thuế và chuyển giá” cho biết gần đây ông nhận được nhiều phản ánh của khách hàng xung quanh việc bị quy chụp quan hệ liên kết với ngân hàng.

Ông Việt cho rằng, nhiều năm nay, thực trạng vốn mỏng ở Việt Nam, đặc biệt là các doanh nghiệp có vốn đầu tư nước ngoài (FDI) diễn ra rất phổ biến.

Họ sử dụng vốn vay thay vì vốn chủ sở hữu nhằm tận dụng lợi thế của “lá chắn thuế”, ở chỗ: doanh nghiệp đi vay phải trả lãi vay, qua đó làm giảm thuế thu nhập doanh nghiệp phải nộp cho Nhà nước.

Đáng lưu ý, những doanh nghiệp FDI vẫn sử dụng các khoản vay với lãi suất cao của các công ty liên kết (công ty mẹ hoặc công ty trong tập đoàn) nhằm tăng chi phí tài chính. Điều này vừa là một cách để giảm thuế thu nhập doanh nghiệp phải nộp tại Việt Nam, đồng thời, để chuyển lợi nhuận về quốc gia của công ty liên kết bằng cách chi trả chi phí lãi vay lớn.

Bởi vậy, ngay từ 2017, Chính phủ đã siết lại kỷ cương tại Nghị định số 20/2017/NĐ-CP ngày 24/02/2017, cụ thể: mức giới hạn chi phí lãi vay tính thuế được xác định là 20% nhưng đến Nghị định 132 được nâng lên 30%/tổng lợi nhuận thuần từ hoạt động kinh doanh cộng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay và chi phí khấu hao trong năm tính thuế.

Ông Việt phân tích: ở đây có sự khác nhau giữa Nghị định 20 và Nghị định 132, đó là: mức khống chế chi phí lãi vay được trừ khi tính thuế thu nhập doanh nghiệp được tăng từ 20% lên 30% và đã thay đổi quy định khống chế đối với chi phí lãi vay (Nghị định số 20/2017/NĐ-CP) sang khống chế đối với chi phí lãi vay thuần (được bù trừ chi phí lãi vay với lãi tiền gửi và lãi cho vay theo Nghị định số 132/2020/NĐ-CP).

“Chính phủ đã thể hiện sự hỗ trợ phần nào những khó khăn của doanh nghiệp khi áp dụng các quy định về quản lý thuế đối với giao dịch liên kết từ năm 2017”, ông Việt nói.

Bởi, theo Nghị định 132, mức khống chế chi phí lãi vay thuần được trừ không vượt quá 30% tổng lợi nhuận thuần từ hoạt động kinh doanh cộng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay cộng chi phí khấu hao phát sinh trong kỳ được áp dụng: (i) hồi tố từ năm 2017 và (ii) được chuyển chi phí lãi vay không được trừ vượt quá giới hạn 30% liên tục trong thời hạn 5 năm kể từ năm tiếp sau năm phát sinh chi phí lãi vay vượt quá.

“THẲNG MỰC TÀU, ĐAU GỖ”

Đáng chú ý, việc hạn chế vốn mỏng tại Nghị định 20 hiệu lực từ 1/5/2017 tuy nhiên đến tận kỳ tính thuế năm 2020 (kỳ tính thuế đầu tiên áp dụng Nghị định 132) thì doanh nghiệp mới tá hoả.

Phản ứng đầu tiên là vào đầu năm 2021, Hiệp hội doanh nghiệp Thái Nguyên với 7.800 thành viên cho rằng họ bị “mắc cạn” vì hầu hết đều vay vốn ngân hàng, không những vay vượt quá tỷ lệ 25% vốn chủ sở hữu mà còn hơn nữa. Nếu bị áp chỉ số này và kèm theo chế tài “30% chi phí lãi vay tính thuế” thì rất khó tồn tại.

Tổng cục Thuế sau đó đăng đàn trả lời đại ý là: vấn đề xác định “quan hệ liên kết với ngân hàng” và “chi phí lãi vay tính thuế” không phải mới xuất hiện mà có từ 2017 (Nghị định 20). Cũng theo cơ quan này thì một thực tế hiển nhiên là doanh nghiệp Việt Nam chủ yếu hoạt động bằng việc vay vốn ngân hàng với mức vốn vay lớn gấp nhiều lần vốn chủ sở hữu nên nhiều doanh nghiệp được xác định có mối quan hệ liên kết với các ngân hàng khi vay vượt 25% vốn góp của chủ sở hữu và khoản vay chiếm trên 50% tổng các khoản nợ trung và dài hạn.

Do đặc thù như vậy, Tổng cục Thuế sẽ cân nhắc việc tỷ lệ vốn vay/vốn chủ sở hữu không để ở mức 25% như hiện nay mà ở mức cao hơn để phù hợp hơn với thực tế nêu trên.

|

Nghị định 132 không chỉ giúp chống chuyển giá mà còn mục đích hạn chế những doanh nghiệp vốn mỏng. Đây là định hướng chung trong quản lý thuế, đó là thực hiện tái cơ cấu, lành mạnh hóa thị trường đầu tư, hạn chế bớt những doanh nghiệp vốn mỏng, dựa nhiều vào vốn vay quá mức để mở rộng đầu tư, gây rủi ro cho hệ thống trong dài hạn.

Với Nghị định 132, quy định về khống chế chi phí lãi vay lần đầu được áp dụng tại Việt Nam. Quy định này được chúng tôi dự liệu sẽ không tránh khỏi những khó khăn trong quá trình triển khai do có nhiều doanh nghiệp Việt Nam có vốn mỏng, chủ yếu là vốn vay, vốn chủ sở hữu thấp. Do đó việc nâng cao tỷ lệ vay vốn trên vốn chủ sở hữu là để phù hợp hơn với đặc thù của doanh nghiệp Việt Nam hoạt động chủ yếu bằng vốn vay hiện nay. Tuy nhiên, việc nâng cao tỷ lệ vay vốn trên vốn chủ sở hữu này cũng cần phải cân nhắc thêm do Nghị quyết Số 50-NQ/TW ngày 20/8/2019 của Bộ Chính trị đã đưa ra nhiệm vụ, giải pháp là nghiên cứu, xây dựng các quy định khắc phục tình trạng “vốn mỏng”, chuyển giá, đầu tư “chui”, đầu tư “núp bóng”… |

Chưa biết bao giờ Tổng cục Thuế sẽ “cân nhắc xong” nhưng theo ông Phạm Quốc Việt, gần đây số doanh nghiệp tìm đến ông tư vấn về vấn đề này càng nhiều. Các doanh nghiệp cho rằng chẳng có đơn vị nào lại không vay vốn ngân hàng, rất khó có chuyện vào hùa giữa hai bên để tăng lãi suất phải trả nhằm tăng chi phí hoạt động của doanh nghiệp, nhờ đó giảm thuế thu nhập doanh nghiệp phải nộp. Lý do là Ngân hàng Nhà nước luôn điều chỉnh lãi suất phù hợp với nền kinh tế, doanh nghiệp và ngân hàng có muốn đẩy cao lãi suất khoản vay cũng không dễ dàng.

Cùng đó, một loạt tập đoàn tổng công ty bất động sản không những vay mà vay ngân hàng với số vốn rất lớn, hàng nghìn tỷ đồng, nếu soi chiếu tỷ lệ 25% rồi áp chi phí lãi vay tính thuế 30% thì gây ra vô số khó khăn cho họ. Chưa kể, ngoài vốn vay ngân hàng thì các doanh nghiệp bất động sản còn phát hành các công cụ nợ khác như trái phiếu doanh nghiệp, nếu cộng cả lại thì tỷ lệ nợ/vốn chủ sở hữu càng lớn.

Mặc dù vậy, Nghị định 132 vẫn đưa ra quy định tích cực cho doanh nghiệp từ cơ chế “chi phí lãi vay tính thuế 30%”. Cụ thể, tại Điểm b, Khoản 3, Điều 16, Nghị định 132: phần chi phí lãi vay không được trừ theo quy định tại điểm a khoản này được chuyển sang kỳ tính thuế tiếp theo khi xác định tổng chi phí lãi vay được trừ trong trường hợp tổng chi phí lãi vay phát sinh được trừ của kỳ tính thuế tiếp theo thấp hơn mức quy định tại điểm a khoản này. Thời gian chuyển chi phí lãi vay tính liên tục không quá 5 năm kể từ năm tiếp sau năm phát sinh chi phí lãi vay không được trừ.

Cứ hình dung như sau: khi bị xác định quan hệ vay vốn liên kết, ví dụ tổng chi phí lãi vay là 10 đồng, doanh nghiệp được tính thuế 3 đồng, còn 7 đồng được trừ dần liên tục trong 5 năm tiếp theo. Nếu trong 5 năm đó mà tỷ lệ chi phí lãi vay vẫn quá 30% thì đến năm thứ sáu, 7 đồng kia sẽ không được coi là chi phí được trừ khi tính thuế thu nhập doanh nghiệp.

“Cần phải áp dụng tỷ lệ vay vốn phù hợp với thực tế hoạt động của từng ngành, lĩnh vực nhằm thúc đẩy nền kinh tế phát triển nhưng vẫn hạn chế được vấn đề vốn mỏng. Ví dụ: Nới lỏng tỷ lệ vay 25% vốn chủ sở hữu và 50% giá trị khoản nợ trung và dài hạn khi xác định quan hệ liên kết. Tuy nhiên việc áp dụng tỷ lệ vay vốn nào cần phải đảm bảo tính công bằng đối với tất cả các ngành, lĩnh vực của nền kinh tế, tránh cơ chế “xin cho”. Không phải cứ quan hệ vay mượn nào cũng liên quan đến quan hệ liên kết hay chuyển giá”, ông Việt nói.

|

Tổng cục Thuế đã có buổi trao đổi với các chuyên gia Dự án RARS (Dự án Hỗ trợ hiện đại hoá hệ thống thuế) về vấn đề vốn mỏng có nên áp dụng cho tất cả các doanh nghiệp Việt Nam hay không. Các chuyên gia Dự án RARS khuyến nghị rằng, tại Việt Nam các doanh nghiệp thường vay nhiều, “mức thị trường” không phải là vay gấp 3-4 lần vốn chủ sở hữu mà có thể tới 7-8 lần. Do đó Việt Nam cần cân nhắc khi đưa ra quy định về vốn mỏng áp dụng cho tất cả các doanh nghiệp. Nguồn: Tổng cục Thuế |